Chiffre d'affaires de 108 millions de dollars, record de 110 millions de dollars pour la fin du trimestre.

Flux de trésorerie provenant des opérations : 13 millions de dollars

(Minneapolis, MN, 1er mai 2024) - Digi International® Inc. (Nasdaq : DGII), l'un des principaux fournisseurs mondiaux de produits, de services et de solutions pour les entreprises et les missions critiques de l'Internet des objets ("IoT"), a annoncé aujourd'hui ses résultats financiers pour son deuxième trimestre fiscal clos le 31 mars 2024.

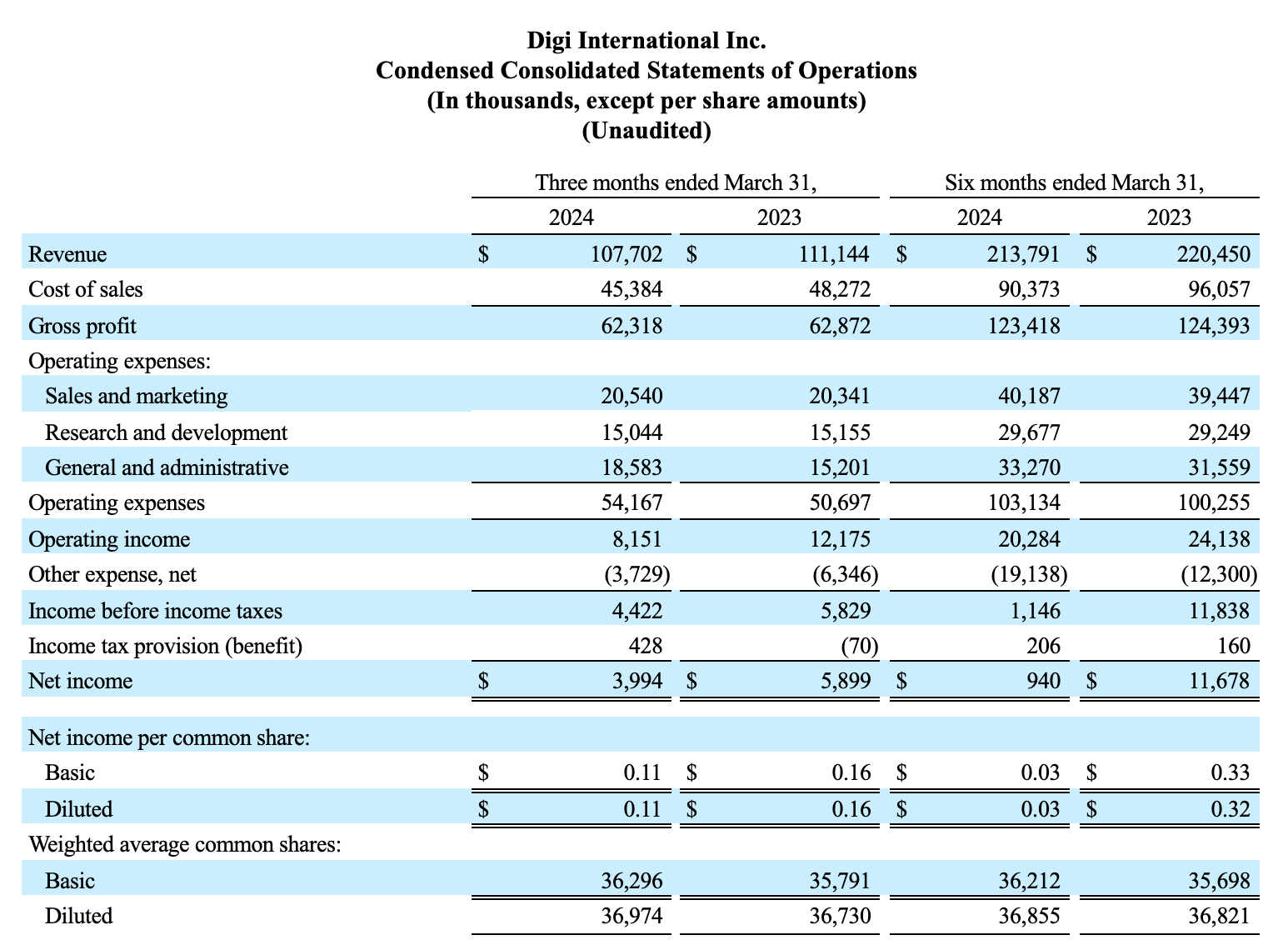

Comparaison des résultats du deuxième trimestre 2024 et du deuxième trimestre 2023

- Le chiffre d'affaires s'est élevé à 108 millions de dollars, soit une baisse de 3 %.

- La marge brute était de 57,9 %, soit une augmentation de 130 points de base.

- Le revenu net s'est élevé à 4 millions de dollars, contre 6 millions de dollars.

- Le résultat net par action diluée est de 0,11 $, contre 0,16 $.

- Le résultat net ajusté par action diluée s'élève à 0,49 $, stable par rapport à l'année précédente.

- L'EBITDA ajusté s'élève à 24 millions de dollars, stable par rapport à l'année précédente.

- Les recettes récurrentes annualisées (ARR) s'élevaient à 110 millions de dollars à la fin du trimestre, soit une augmentation de 11 %.

Les réconciliations des mesures financières GAAP et non-GAAP figurent à la fin de ce communiqué.

"Les solutions à valeur ajoutée pour nos clients, qui sont directement liées à la croissance de notre chiffre d'affaires, sont évidentes dans nos résultats. La diversité de la clientèle et des solutions de Digi, combinée à une forte discipline opérationnelle, à l'optimisation des stocks et à l'amélioration de la structure de la dette, a généré près de deux fois le flux de trésorerie d'exploitation et a réduit nos paiements d'intérêts de près de la moitié par rapport à l'année dernière", a déclaré Ron Konezny, président-directeur général. "Nous restons fidèles à notre engagement de permettre à nos clients d'atteindre leurs objectifs critiques grâce à nos solutions et à nos services."

Faits saillants financiers supplémentaires

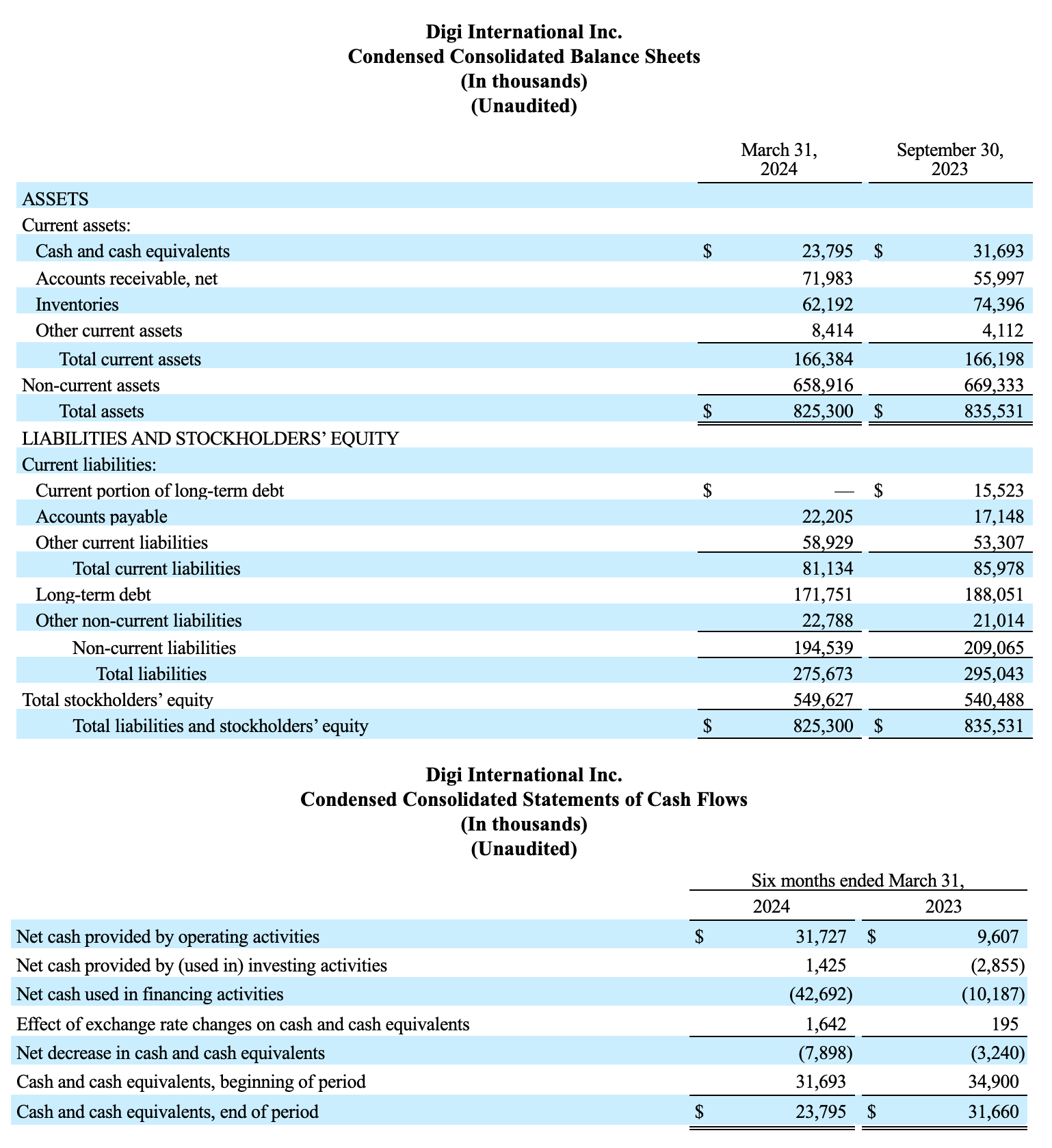

- Nous avons effectué des paiements au titre de notre nouvelle facilité de crédit renouvelable, réduisant l'encours net de notre dette à 172 millions de dollars à la fin du trimestre et la dette nette de la trésorerie et des équivalents de trésorerie à 148 millions de dollars.

- Nous avons enregistré des charges d'intérêts de 3,7 millions de dollars au deuxième trimestre de l'exercice 2024, contre 6,4 millions de dollars il y a un an. Cette baisse est due à la diminution de l'encours de la dette et à la réduction de notre taux d'intérêt effectif.

- Les flux de trésorerie liés aux opérations se sont élevés à 13 millions de dollars au deuxième trimestre de l'exercice 2024, contre 7 millions de dollars il y a un an, principalement en raison des variations des stocks d'une année sur l'autre.

- Les stocks nets ont terminé le trimestre à 62 millions de dollars, contre 74 millions de dollars au 30 septembre 2023, ce qui reflète les efforts continus de gestion des niveaux de stocks.

- Nous avons comptabilisé un passif d'environ 6 millions de dollars au cours du trimestre pour les litiges en cours.

Résultats sectoriels

IoT Produits et services

Les revenus du deuxième trimestre de l'exercice 2024 du secteur, soit 83 millions de dollars, ont diminué de 2,5 millions de dollars pour le trimestre terminé le 31 mars 2024, par rapport à la même période de l'exercice précédent. Cette baisse est due à une diminution d'environ 4,6 millions de dollars du volume des ventes de produits, sans impact significatif sur les prix, de nos gammes de produits Console Server et Cellular, qui a été partiellement compensée par la croissance des revenus OEM et 2,1 millions de dollars de croissance des revenus de services. À la fin du deuxième trimestre de l'exercice financier, les revenus d'exploitation s'élevaient à 23 millions de dollars, soit une augmentation de 35 % par rapport à l'exercice financier précédent. Cette augmentation est principalement due à la croissance de la base d'abonnement aux services Console Server, complétée par une croissance dans d'autres secteurs d'activité. La marge brute a diminué de 90 points de base pour atteindre 54,0 % des revenus pour le deuxième trimestre fiscal de 2024, principalement en raison de la diminution du volume ainsi que de la combinaison de produits à faible marge brute parmi les produits Console Server et Cellular. Le bénéfice d'exploitation s'est élevé à 13 millions de dollars, soit une baisse de 1 %, principalement en raison de la diminution du chiffre d'affaires.

IoT Solutions

Les revenus de 24 millions de dollars du deuxième trimestre fiscal 2024 du segment ont diminué de 0,9 million de dollars pour les trois mois terminés le 31 mars 2024, par rapport à la même période de l'exercice précédent, consistant en une augmentation de 0,9 million de dollars des revenus récurrents compensée par une diminution de 1,0 million de dollars du volume des services ponctuels et une diminution de 0,8 million de dollars des ventes de matériel. À la fin du deuxième trimestre fiscal, les revenus récurrents s'élevaient à 87 millions de dollars, soit une augmentation de 6 % par rapport à l'exercice précédent, principalement due à la croissance de SmartSense. Les marges bénéficiaires brutes ont augmenté de 860 points de base pour atteindre 71,0 % au deuxième trimestre fiscal 2024. Cette augmentation est le résultat de la croissance des revenus d'abonnement ARR à marge plus élevée. La perte d'exploitation s'est élevée à 4,7 millions de dollars, contre une perte d'exploitation de 0,8 million de dollars il y a un an, en raison de la réserve pour litiges mentionnée ci-dessus.

Stratégie d'allocation du capital

Nous avons l'intention de réduire l'endettement de l'entreprise tout en recherchant des niveaux de stocks optimaux alors que notre chaîne d'approvisionnement continue à se normaliser. Nos stocks ont diminué mais restent élevés. Nous pensons que cet investissement apportera des avantages en termes de fonds de roulement à Digi au cours des prochains trimestres.

Les acquisitions restent une priorité pour Digi. Nous ferons preuve de discipline dans notre approche et agirons lorsque nous estimerons qu'il existe une opportunité à saisir dans le contexte des conditions de marché actuelles. Nous faisons évoluer et surveillons notre pipeline d'acquisitions, et nous avons l'intention de nous concentrer davantage sur l'échelle et l'ARR.

Orientations pour le troisième trimestre fiscal 2024 et l'année 2024

Digi reste déterminé à atteindre ses nouveaux objectifs stratégiques à long terme, à savoir doubler l'ARR et l'EBITDA ajusté pour atteindre 200 millions de dollars au cours des cinq prochaines années. L'exécution résiliente de Digi sur un marché de l'Internet industriel des objets vaste et en pleine croissance est restée cohérente. Nos perspectives de croissance de l'ARR pour l'exercice 2024 restent inchangées à 5 %. Bien que satisfaits de nos résultats du premier semestre, nous constatons que nos clients sont plus prudents sur la demande du second semestre que nous ne l'avions prévu. Cela se traduit par des cycles de vente plus longs que prévu, ce qui réduit nos attentes en matière de chiffre d'affaires. Les attentes plus faibles en matière de chiffre d'affaires, combinées à un contrôle rigoureux des dépenses, réduisent légèrement nos fourchettes d'EBITDA ajusté de 0 à 5 %, avec des prévisions de revenus en baisse de 5 % d'une année sur l'autre. Les conditions macroéconomiques ne nous permettent pas de savoir quand et dans quelle mesure les cycles de vente reviendront à des conditions plus normales.

Pour le troisième trimestre fiscal, les revenus sont estimés entre 103 et 107 millions de dollars. L'EBITDA ajusté devrait se situer entre 24,0 et 25,5 millions de dollars. Le bénéfice net ajusté par action devrait se situer entre 0,47 $ et 0,51 $ par action diluée, en supposant un nombre moyen pondéré d'actions diluées de 37,5 millions d'actions.

Nous fournissons des indications ou des objectifs à plus long terme pour le bénéfice net ajusté par action ainsi que des objectifs pour l'EBITDA ajusté sur une base non GAAP. Nous ne rapprochons pas ces éléments de leur mesure la plus similaire selon les PCGR des États-Unis, car il est difficile de prévoir sans efforts déraisonnables de nombreux éléments qui comprennent, sans s'y limiter, l'impact de la conversion des devises, de la restructuration, des intérêts et de certains événements liés à l'impôt. Compte tenu de l'incertitude, chacun de ces éléments pourrait avoir un impact significatif sur les résultats des PCGR américains.

Détails de la conférence téléphonique du deuxième trimestre fiscal 2024

Comme annoncé le 8 avril 2024, Digi discutera de ses résultats du deuxième trimestre fiscal lors d'une conférence téléphonique le jeudi 2 mai 2024 à 10h00 ET (9h00 CT). L'appel sera animé par Ron Konezny, président et directeur général, et Jamie Loch, directeur financier.

Les participants peuvent s'inscrire à la conférence téléphonique à l'adresse suivante : https://register.vevent.com/register/BI2bbfe01f2107469d85ced9c48f92b3e4. Une fois l'inscription terminée, les participants recevront un numéro d'appel et un code d'accès pour accéder à la conférence. Tous les participants sont priés de se connecter 15 minutes avant l'heure de début de la conférence.

Les participants peuvent accéder à la retransmission en direct de la conférence téléphonique dans la section des relations avec les investisseurs du site web de Digi, https://digi.gcs-web.com/, ou sur le site web d'accueil : https://edge.media-server.com/mmc/p/9x9odirn/.

Une rediffusion sera disponible dans un délai d'environ deux heures après la fin de l'appel pendant environ un an. Vous pouvez accéder à la rediffusion via la section des relations avec les investisseurs du site Web de Digi.

Une copie de ce communiqué de presse sur les résultats peut être consultée sur la page des communiqués financiers de la section des relations avec les investisseurs du site Web de Digi à l'adresse www.digi.com.

Pour plus de nouvelles et d'informations sur nous, veuillez consulter le site www.digi.com/aboutus/investorrelations.

À propos de Digi International

Digi International (Nasdaq : DGII) est l'un des principaux fournisseurs mondiaux de produits, services et solutions de connectivité IoT . Nous aidons nos clients à créer des produits connectés de nouvelle génération et à déployer et gérer des infrastructures de communication critiques dans des environnements exigeants avec des niveaux élevés de sécurité et de fiabilité. Fondée en 1985, la société a aidé ses clients à connecter plus de 100 millions de choses et ne cesse de croître. Pour plus d'informations, visitez le site Web de Digi à l'adresse www.digi.com.

Déclarations prospectives

Le présent communiqué de presse contient des déclarations prospectives fondées sur les attentes et les hypothèses actuelles de la direction. Ces déclarations peuvent souvent être identifiées par l'utilisation d'une terminologie prospective telle que " supposer ", " croire ", " continuer ", " estimer ", " s'attendre à ", " avoir l'intention de ", " pouvoir ", " planifier ", " potentiel ", " projeter ", " devrait " ou " sera ", ou la forme négative de ces termes, ou d'autres variations de ceux-ci ou une terminologie similaire. Ces déclarations concernent notamment les attentes relatives à l'environnement commercial dans lequel Digi opère, les projections de performances futures, les niveaux de stocks, les opportunités perçues sur le marché, les économies de frais d'intérêt et les déclarations relatives à notre mission et à notre vision. Ces déclarations ne sont pas des garanties de performance future et impliquent certains risques, incertitudes et hypothèses. Il s'agit notamment des risques liés aux pressions inflationnistes et déflationnistes constantes et variables dans le monde et aux politiques monétaires des gouvernements à l'échelle mondiale, ainsi qu'aux préoccupations actuelles concernant une récession potentielle, à la capacité de sociétés comme la nôtre d'opérer une activité mondiale dans de telles conditions, ainsi qu'aux effets négatifs sur la demande de produits et à la solvabilité financière des clients et des fournisseurs dans de telles conditions, les risques liés aux défis permanents de la chaîne d'approvisionnement qui continuent d'affecter les entreprises au niveau mondial, les risques liés à la cybersécurité, les risques découlant des guerres actuelles en Ukraine et au Moyen-Orient, le marché hautement concurrentiel dans lequel notre société opère, les changements rapides dans les technologies qui peuvent déplacer les produits que nous vendons, la baisse des prix des produits de réseau, notre dépendance à l'égard des distributeurs et d'autres tiers pour vendre nos produits, la possibilité que des commandes d'achat importantes soient annulées ou modifiées, les retards dans les efforts de développement de produits, l'incertitude quant à l'acceptation de nos produits par les utilisateurs, la capacité à intégrer nos produits et services avec ceux d'autres parties d'une manière commercialement acceptable, les responsabilités potentielles qui peuvent survenir si l'un de nos produits présente des défauts de conception ou de fabrication, notre capacité à intégrer et à réaliser les avantages attendus des acquisitions, notre capacité à nous défendre ou à régler de manière satisfaisante tout litige, l'impact des catastrophes naturelles et d'autres événements indépendants de notre volonté qui pourraient avoir un impact négatif sur notre chaîne d'approvisionnement et nos clients, les conséquences potentielles imprévues associées à la restructuration, aux réorganisations ou à d'autres initiatives commerciales similaires qui pourraient avoir un impact sur notre capacité à retenir des employés importants ou qui pourraient avoir un impact négatif et imprévu sur nos activités, et les changements dans notre niveau de revenus ou de rentabilité qui peuvent fluctuer pour de nombreuses raisons indépendantes de notre volonté. Ces risques, incertitudes et hypothèses, ainsi que d'autres, identifiés de temps à autre dans les documents que nous déposons auprès de la Securities and Exchange Commission des États-Unis, y compris, mais sans s'y limiter, ceux énoncés à l'article 1A, Facteurs de risque, de notre rapport annuel sur le formulaire 10-K pour l'exercice clos le 30 septembre 2023, les documents déposés ultérieurement sur le formulaire 10-Q et d'autres documents, pourraient faire en sorte que nos résultats réels diffèrent sensiblement de ceux exprimés dans les déclarations prospectives faites par nous-mêmes ou en notre nom. Nombre de ces facteurs échappent à notre capacité de contrôle ou de prévision. Ces déclarations prospectives ne sont valables qu'à la date à laquelle elles sont faites. Nous déclinons toute intention ou obligation de mettre à jour les déclarations prévisionnelles, que ce soit à la suite de nouvelles informations, d'événements futurs ou autres.

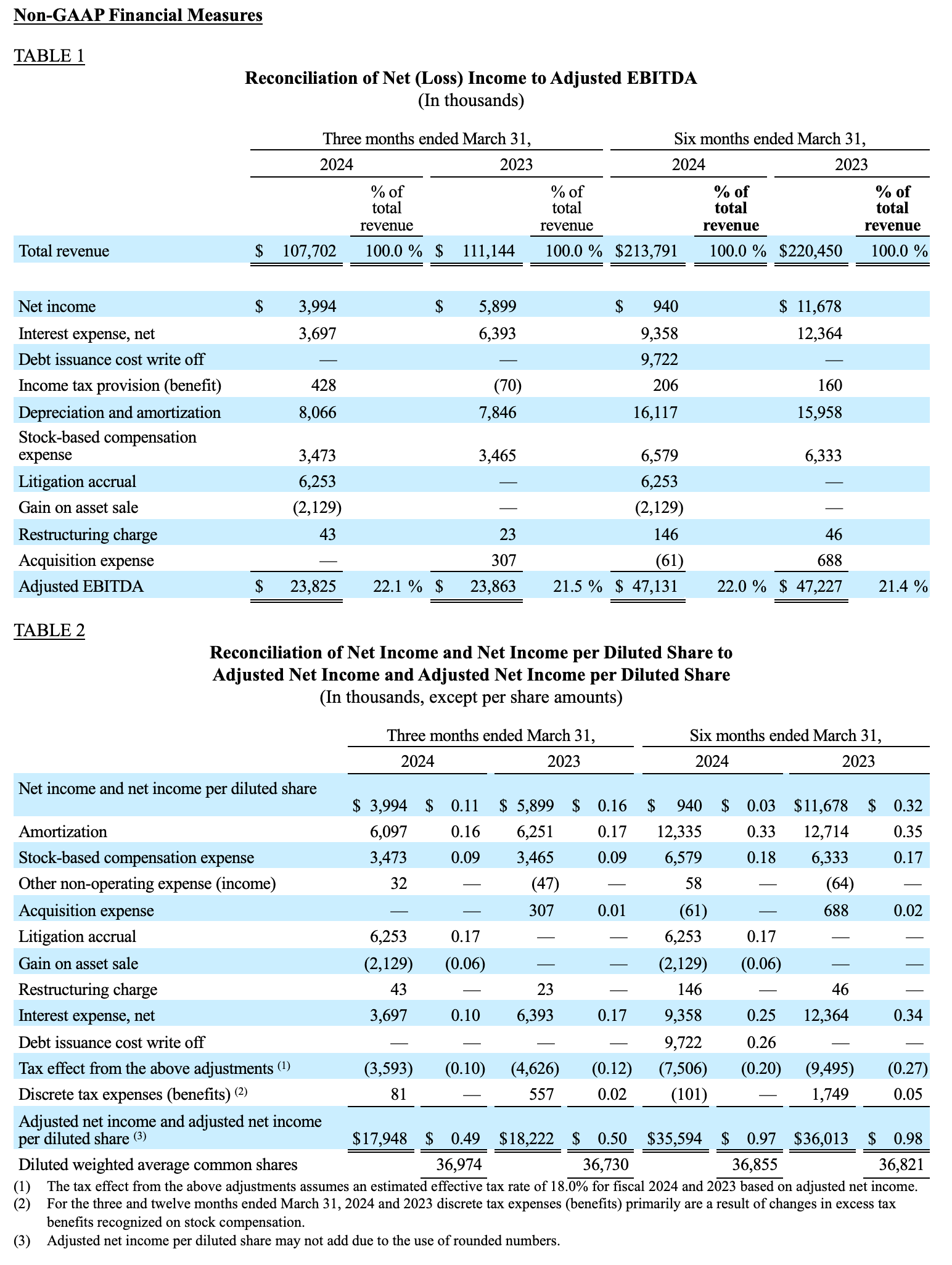

Présentation des mesures financières non conformes aux PCGR

Le présent communiqué comprend le bénéfice net ajusté, le bénéfice net ajusté par action diluée et l'EBITDA ajusté, qui constituent chacun une mesure non conforme aux PCGR.

Nous comprenons que l'utilisation de mesures non conformes aux PCGR est soumise à des restrictions importantes. Les mesures non-GAAP ne sont pas des substituts aux mesures GAAP, telles que le revenu net, dans le but d'analyser la performance financière. La publication de ces mesures ne reflète pas toutes les charges et tous les gains qui ont été effectivement reconnus par Digi. Ces mesures non-GAAP ne sont pas en accord avec, ou une alternative pour les mesures préparées conformément aux principes comptables généralement acceptés et peuvent être différentes des mesures non-GAAP utilisées par d'autres sociétés ou présentées par nous dans des rapports précédents. En outre, ces mesures non-GAAP ne sont pas basées sur un ensemble complet de règles ou de principes comptables. Nous pensons que les mesures non-GAAP ont des limites dans la mesure où elles ne reflètent pas tous les montants associés à nos résultats d'exploitation tels que déterminés conformément aux GAAP. Nous pensons que ces mesures doivent uniquement être utilisées pour évaluer nos résultats d'exploitation en conjonction avec les mesures GAAP correspondantes. En outre, l'EBITDA ajusté ne reflète pas nos dépenses de trésorerie, les besoins de trésorerie pour le remplacement des actifs amortis, ni les changements ou les besoins de trésorerie pour nos besoins en fonds de roulement.

Nous pensons que le fait de présenter le bénéfice net historique et ajusté et le bénéfice net ajusté par action diluée, respectivement, sans tenir compte d'éléments tels que les reprises de provisions pour impôts, les avantages fiscaux discrets, les charges et reprises de restructuration, l'amortissement des immobilisations incorporelles, les rémunérations à base d'actions, les autres produits et charges hors exploitation, les variations de la juste valeur des contreparties éventuelles, les charges liées aux acquisitions et les charges d'intérêts liées aux acquisitions, permet aux investisseurs de comparer les résultats avec ceux des périodes antérieures qui n'incluaient pas ces éléments. La direction utilise les mesures non GAAP susmentionnées pour contrôler et évaluer les résultats et les tendances d'exploitation en cours et pour comprendre nos performances d'exploitation comparatives. En outre, certains de nos actionnaires ont exprimé le souhait de voir les mesures de performance financière exclure l'impact de ces questions, qui, bien qu'importantes, ne sont pas au cœur des activités de notre entreprise. La direction estime que l'EBITDA ajusté, défini comme l'EBITDA corrigé des charges de rémunération à base d'actions, des charges liées aux acquisitions, des charges et reprises de restructuration et des variations de la juste valeur des contreparties éventuelles, est utile aux investisseurs pour évaluer nos principaux résultats d'exploitation et notre performance financière, car il exclut les éléments qui sont des éléments significatifs sans effet sur la trésorerie ou non récurrents reflétés dans les états consolidés condensés des résultats. Nous pensons que la présentation de l'EBITDA ajusté en pourcentage du chiffre d'affaires est utile car elle fournit une approche fiable et cohérente pour mesurer notre performance d'une année sur l'autre et pour évaluer notre performance par rapport à celle d'autres entreprises. Nous pensons que cette information permet de comparer les résultats d'exploitation et la performance de l'entreprise, sans tenir compte de l'impact de notre structure de capital et de la méthode d'acquisition des actifs.

Contact pour les investisseurs :

Rob Bennett

Relations avec les investisseurs

Digi International

952-912-3524

Courriel : rob.bennett@digi.com